こんにちは。

本日は不動産投資には必ずと言ってもいい『火災保険・地震保険』について

書いていこうと思います。

このタイトルを書こうと思った理由は

2022年に火災保険は10~15%程度の値上げをすると言われているからです。

不動産投資家はこの機会に契約期間の見直しや補償内容を見直しをされるのではないでしょうか。

収益物件に地震保険は不要になる!?

収益物件の補償内容はおおまかに下記の7つに分けられます。

(今回は細かい特約オプションは除きます)

- 火災、落雷、破裂、爆発

- 風災、雹災、雷災

- 水ぬれ、外部からの物体落下等、騒擾

- 盗難

- 水災

- 破損、汚損等

- 地震、噴火、津波

ここでは7番に当てはまります。

そもそも何故、収益物件には必要ないと言われるようになったのか。

わたしが考えられる理由はいくつかあります。

まず、建物火災保険金額(支払限度額)が2億円であれば地震保険は1億円(MAX50%)までしか加入することが出来ません。

仮に地震が起きて、全損しても1億円(100%)。大半損しても6000万円(60%)。小半損しても3000万円(30%)。

これでは投資となりませんし、そもそも地震が起きるかもしれないと思うのであれば不動産投資をやろうと思う人はいないと思います。

次に、わたしたちは日本に住み続ける限り地震は切っても切り離せない存在です。

過去の東日本大震災や熊本地震の写真を見る限り、震度7でさえも新耐震と旧耐震でくっきり分かれているのが分かります。

投資するならば耐震性がある物件や被災に耐えられるエリアに投資することで十分リスクは抑えられます。

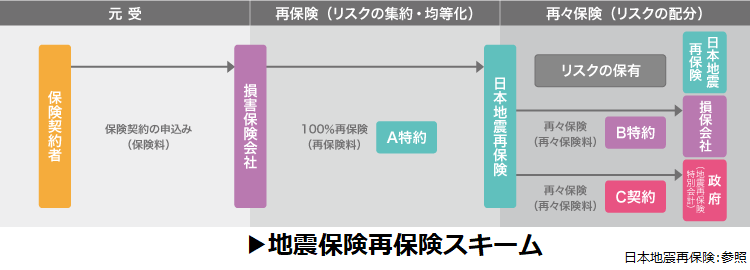

そもそも、上記のスキームのように損害保険会社は地震保険で利益を取っていません。全て政府により積み立てられています。

なので、どこの保険会社で地震保険に加入しようとも保険料は同額となります。

調べた限り、前回の東日本大震災でも累計で82万1,205件・1兆2,862億円の地震保険金をお支払いしたとあります。

保険料が値上がりしていくのもうなずけます。

自分の物件はどのような補償内容の保険に加入するべきなのか!?

以外に初心者不動産投資家に多いのは、自己資金が少ないためフルローンやオーバーローンで融資を実行します。

土地建物価格の7~8%の諸費用が発生します。

※融資手数料、印紙代、登録免許税、司法書士手数料、不動産取得税、仲介手数料、火災保険料、登記費用等

ここでコストカットをしようと考えて、本来加入すべき建物やエリアに、その補償内容を外して保険料を抑える方がいらっしゃいます。

実際に事故が続いた場合、きちんと加入しておけば良かったとか、資金が少ないからこそ補償は省くべきものではないからです。

特にありがちなのは、中古の高利回り物件あるあるですが

家賃が低いと損害賠償費用は高くなる傾向があります。

家賃が安いお部屋を借りる入居者は何故か、下記の特徴があります。

- クレームが多くトラブルに巻き込まれやすい

- 室内の破損・汚損、騒音・異臭問題が多い

- 問題発生時には非協力的な方が多い

- 家賃が低い割には滞納が多い

あくまで全て、そういった人ではないのですが、類は友を呼ぶのか。その建物には同じ属性の方が多いからです。

これは建物オーナーにも非があります。

定期清掃をしなかったり、修繕項目をケチったりすることで将来的な資産価値を下げている事に気付かない人が意外と多いのです。

火災保険という角度で見てみると

中古の高利回り物件には訳がある事を知り必要があります。

事故が多くなり火災保険の定期用範囲外に及ぶ可能性があります。

自分が適切な補償内容を選ぶには物件の構造・築年数・将来起こりえる事故・謄本履歴・修繕履歴・立地によって決めるべきです。

自主管理はしない方が良い!?

何故、ここで管理の話になるかというと

火災保険に繋がっていくからです。

自主管理のメリットは管理会社を通さないことで

管理料や業務委託料などの中間マージンが発生しないのでコストカットができるところです。

しかし、クレームや入居者トラブルが発生した場合には素人だと適切な処理ができず

より大きな問題へ発展し損害賠償責任が重くなってしまう可能性があります。

そのためオーナー自身が自ら管理するのは経済的メリットは少なく感じます。

以外にも自主管理を狙った当たり屋は存在します。

当たり屋は損害賠償ができそうな物件を好んで入居してきます。

事前にどんなオーナーさんが自主管理しているか、どんなお部屋なのかを調べてきます。

人が良さそうな賃貸経営に詳しくなさそうな老夫婦を狙ってきて、

例えば、雨漏りがして家財が全部濡れたから弁償しろ、共用部分が濡れて滑ってケガをした、治療費よこせなどの問題を起こしてきます。

そうなれば自主管理オーナーが自ら入居者(当たり屋)と直接対応しなければなりません。

入居者の故意・過失を証明するには、相当な手間と時間がかかります。

管理会社が事前に入っていれば、不測の事態に備えて顧問弁護士がいますしオーナーは費用がかかりません。

例外としては、

ご高齢のオーナーで自主管理が生きがいであったり、楽しみの一つとしている方々は入居者第一と考えている方が多いので自然とトラブルは少なく、何より近所に住んでいるので1、2棟であれば大丈夫でしょう。

また、自ら土地から新築しているオーナーや築浅物件所有のリタイアしたセミプロ投資家達は知恵も時間もあるので、これも良しと考えられます。

本日の纏め

火災保険参考純率の改定が発表された今。

2022年中に、損害保険料率算出機構は火災保険料の引き上げ

また火災保険の最長契約期間が現行10年が5年に短縮されます。

理由は、近年の大型台風およびゲリラ豪雨等の自然災害の多発により、損害保険会社が取り扱う火災保険の収支は急激に悪化しています。

こういった状況を受け、火災保険の収支悪化により火災保険自体が成り立たなくなることを防ぐため、

損害保険会社各社は近年、短期のスパンで値上げてしまうからです。

なので、火災保険を見直すなら今!

少なくとも今年中です!